Die Welt der Finanzen und Investitionen wirkt für viele zunächst einschüchternd und unverständlich, sogar wenn es um scheinbar einfache Begriffe wie Portfolio geht. Doch in Wirklichkeit ist ein Portfolio einfach eine Sammlung von Investitionen, die dazu dient, das Risiko zu streuen und Renditen zu maximieren. Lassen Sie uns in diesem Artikel tiefer in die Welt der Portfolios eintauchen und verstehen, warum sie eine entscheidende Rolle in der Gestaltung jeder Anlagestrategie spielen.

Was ist ein Portfolio?

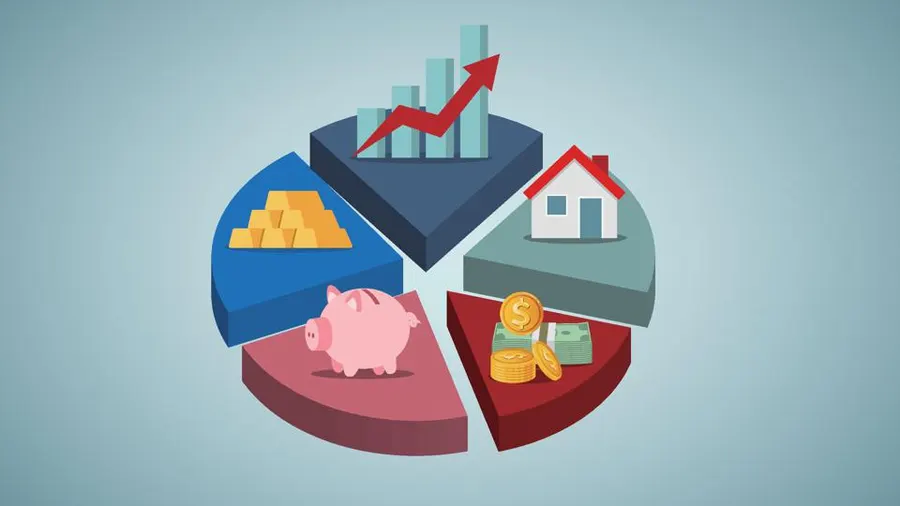

Ein Portfolio bezieht sich auf die Gesamtheit der Vermögenswerte, die ein Anleger besitzt. Diese Vermögenswerte können eine breite Palette von Anlageklassen umfassen, darunter Aktien, Anleihen, Immobilien, Bargeld, Kryptowährungen wie den Bitcoin und andere Investitionen. Der Hauptzweck eines gut diversifizierten Portfolios besteht darin, das Risiko zu streuen, indem man nicht alles auf eine Karte setzt. Durch die Streuung von Vermögenswerten in unterschiedlichen Sektoren und Anlageklassen wird das Gesamtrisiko verringert.

Diversifikation und Risikomanagement

Diversifikation bedeutet, dass ein Investor sein Geld nicht nur in eine einzelne Anlageklasse oder ein einzelnes Anlageprodukt steckt, sondern es auf verschiedene Vermögenswerte verteilt. Dies können Aktien, Anleihen, Immobilien, Rohstoffe und andere Anlageformen sein. Die Idee dahinter ist, das Risiko zu verringern, das mit einer einzelnen Anlage verbunden ist. Wenn das Vermögen in verschiedene Anlagen aufgeteilt ist, mindert dies die Abhängigkeit von der Wertentwicklung einer einzigen Investition. Wenn eine Anlageklasse schlechte Ergebnisse erzielt, können positive Entwicklungen in einer anderen Anlageklasse dazu beitragen, Verluste zu kompensieren.

Sektoren in der Wirtschaft können sich unterschiedlich entwickeln. Zum Beispiel könnten schlechte Ergebnisse im Technologiesektor durch positive Entwicklungen im Gesundheitssektor ausgeglichen werden. Durch die Diversifikation über verschiedene Sektoren hinweg (oder durch Sektoren-Rotation) kann ein Portfolio widerstandsfähiger gegenüber Schwankungen in einem bestimmten Marktsegment sein. Langfristig kann Diversifikation zu einer stabileren Portfolio-Performance beitragen. Obwohl die Renditen einzelner Anlagen schwanken können, kann die Mischung von Vermögenswerten in einem gut diversifizierten Portfolio dazu beitragen, dass das Gesamtportfolio stetiger wächst. Langfristig kann Diversifikation zu einer stabileren Portfolio-Performance beitragen. Obwohl die Renditen einzelner Anlagen schwanken können, kann die Mischung von Vermögenswerten in einem gut diversifizierten Portfolio dazu beitragen, dass das Gesamtportfolio stetiger wächst.

Eine gute Diversifikation das Risiko zwar mindern kann, aber es nicht vollständig eliminieren. Ein gutes Verständnis der einzelnen Anlagen im Portfolio und ihrer Wechselwirkungen ist entscheidend, um eine effektive Diversifikation zu erreichen. Auch individuelle Anlageziele, Risikobereitschaft und Zeithorizonte spielen bei der Gestaltung eines diversifizierten Portfolios eine wichtige Rolle.

Anlageziele und Zeithorizont

Die Zusammensetzung eines Portfolios hängt stark von den individuellen Anlagezielen und dem Zeithorizont ab. Ein Anleger, der auf langfristiges Wachstum abzielt, könnte sich für ein Portfolio entscheiden, das einen höheren Anteil an Aktien enthält, während ein konservativer Investor mit Fokus auf Stabilität eher auf Anleihen und andere weniger volatile Anlagen setzen könnte.

Der Zeithorizont bezieht sich auf den Zeitraum, über den ein Anleger bereit ist, sein Geld zu investieren, bevor er es benötigt. Unterschiedliche Anlageziele erfordern unterschiedliche Zeithorizonte.

- Kurzfristige Anlageziele könnten Dinge wie den Kauf eines Autos, die Finanzierung einer Urlaubsreise oder die Anzahlung für den Kauf eines Eigenheims umfassen. In solchen Fällen ist Kapitalerhalt oft wichtiger als langfristiges Wachstum.

- Mittelfristige Ziele könnten die Finanzierung von Bildungskosten für Kinder, den Kauf eines Eigenheims oder die Vorbereitung auf den Ruhestand umfassen. Hier kann eine ausgewogene Mischung aus Wachstums- und Einkommensinvestitionen in Betracht gezogen werden.

- Langfristige Ziele könnten den Aufbau von Rentenvermögen, die Schaffung von Wohlstand für die nachfolgenden Generationen oder die finanzielle Unabhängigkeit im Ruhestand umfassen. Ein längerer Zeithorizont erlaubt oft eine aggressivere Anlagestrategie mit einem höheren Aktienanteil.

Die Zusammensetzung des Portfolios sollte entsprechend den individuellen Anlagezielen und dem Zeithorizont sorgfältig abgewogen werden, um eine angemessene Balance zwischen Risiko und Rendite zu erreichen.

Aktive vs. Passive Portfoliostrategien

Anleger können auch zwischen aktiven und passiven Portfoliostrategien wählen. Aktive Strategien beinhalten häufig das aktive Management des Portfolios, um die besten Chancen auf Rendite zu nutzen. Passive Strategien hingegen setzen auf langfristige Anlagen in Indizes und minimieren Transaktionen, um Kosten zu senken.

Bei aktiven Portfoliostrategien wird das Portfolio von einem Fondsmanager oder einem Team von Managern aktiv verwaltet. Dies bedeutet, dass sie regelmäßig Entscheidungen treffen, um einzelne Anlagen auszuwählen, zu kaufen oder zu verkaufen, basierend auf ihrer Markteinschätzung, Forschung und Analyse. Das Hauptziel aktiver Strategien ist es, den Markt zu übertreffen und eine bessere Rendite zu erzielen als der breite Marktindex. Fondsmanager nutzen ihre Fähigkeiten und Informationen, um potenziell ineffiziente Märkte auszunutzen oder die besten Einzeltitel auszuwählen.

Aktive Strategien gehen oft mit höheren Kosten einher. Die Gebühren für Fondsmanager und die höhere Handelsaktivität können die Gesamterträge des Portfolios beeinträchtigen. Da aktive Manager versuchen, den Markt zu schlagen, gehen sie oft höhere Risiken ein. Dies kann zu überdurchschnittlichen Renditen führen, aber es birgt auch das Risiko, schlechter abzuschneiden als der Markt. Ein aktives Portfolio erfordert eine kontinuierliche Überwachung und Anpassung. Fondsmanager müssen ihre Strategie regelmäßig überprüfen und an veränderte Marktbedingungen anpassen.

Passive Strategien basieren auf der Idee, den Markt zu replizieren, anstatt ihn zu schlagen. Investoren setzen oft auf Indexfonds oder Exchange-Traded Funds (ETFs), die einen bestimmten Marktindex nachbilden (Index-Strategie). Das Hauptziel passiver Strategien besteht darin, die Rendite des ausgewählten Index nachzubilden. Anstatt auf die Auswahl einzelner Wertpapiere zu setzen, partizipieren Anleger einfach an der allgemeinen Wertentwicklung des Marktes.

Passive Strategien sind in der Regel kostengünstiger, da sie weniger Managementaufwand erfordern. Die Gebühren für Indexfonds und ETFs sind oft niedriger im Vergleich zu aktiven Fonds. Passive Strategien sind in der Regel kostengünstiger, da sie weniger Managementaufwand erfordern. Die Gebühren für Indexfonds und ETFs sind oft niedriger im Vergleich zu aktiven Fonds. Durch die breite Diversifikation, die mit passiven Strategien einhergeht, können Anleger das Risiko von Einzeltitelrisiken minimieren. Das Portfolio entwickelt sich im Einklang mit dem Gesamtmarkt. Passive Strategien haben oft eine langfristige Ausrichtung. Anleger, die auf Indexfonds setzen, benötigen keine ständige Überwachung und Anpassung ihres Portfolios.

Die Wahl zwischen aktiven und passiven Portfoliostrategien hängt von den Präferenzen des Anlegers, seinem Risikoprofil, seinen Anlagezielen und seiner Überzeugung hinsichtlich der Effizienz der Finanzmärkte ab. Einige Investoren bevorzugen aktive Strategien in der Hoffnung auf überdurchschnittliche Renditen, während andere die Einfachheit und Kosteneffizienz passiver Strategien schätzen.

Die Kunst, das Portfolio zu gestalten

In der Welt der Investitionen ist ein gut durchdachtes Portfolio eine entscheidende Grundlage für finanziellen Erfolg. Es ermöglicht Anlegern, von den Chancen verschiedener Märkte zu profitieren, während gleichzeitig das Risiko gestreut wird. Die Kunst der Portfoliogestaltung besteht darin, eine ausgewogene Mischung von Vermögenswerten zu finden, die den individuellen Zielen und Präferenzen entspricht. Mit einem klug konzipierten Portfolio können Anleger den Herausforderungen der Finanzmärkte mit Zuversicht begegnen und langfristig erfolgreich sein.

[…] Börsenwissen […]

[…] Börsenwissen […]

[…] Börsenwissen […]

[…] Börsenwissen […]

[…] Börsenwissen […]

[…] Börsenwissen […]

[…] Börsenwissen […]

[…] Börsenwissen […]

[…] AlleBörsengurusStrategien Börsenwissen […]