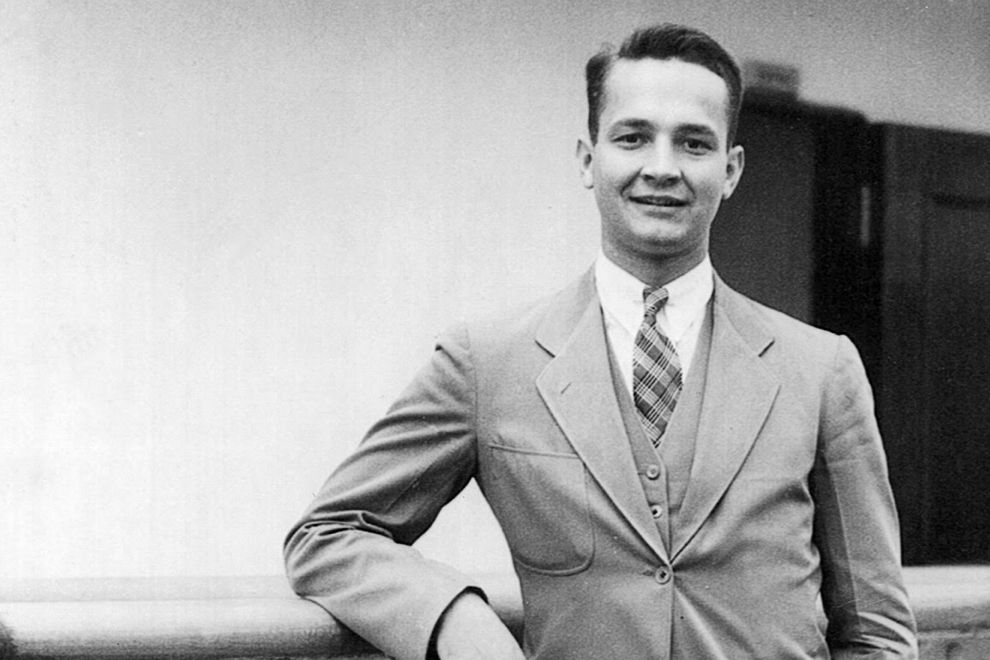

John Templeton (eigentlich John Marks Templeton; 1912-2008) war ein einflussreicher Investor und Fondsmanager amerikanischer Herkunft, der später die britische Staatsbürgerschaft annahm. Er gründete 1954 den Templeton Growth Fund, der sich auf internationale Investitionen konzentrierte und bemerkenswerte Renditen erzielte. Templeton war bekannt für seinen globalen Anlageansatz, seine philosophischen Ansichten und seine philanthropischen Bemühungen. Er prägte die Finanzwelt durch seinen Fokus auf unterbewertete Aktien, Geduld und eine breite Diversifikation von Anlagen. Templeton hinterließ ein bedeutendes Erbe als erfolgreicher Investor und visionärer Denker.

1964 verzichtete John Templeton auf seine US-Staatsbürgerschaft, was einigen Quellen zufolge eine Strategie war, um Steuern zu sparen. In einem Interview mit Charlie Rose im Jahr 1997 behauptete er jedoch, dass der Steuersatz auf den Bahamas höher sei als in den Vereinigten Staaten und bestritt, dass er seine Staatsbürgerschaft aus steuerlichen Gründen aufgegeben habe.

Table of Contents

ToggleKindheit und Jugend

Geboren am 29. November 1912 in Winchester, Tennessee, wuchs John Marks Templeton in einfachen Verhältnissen auf. Seine presbyterianischen Eltern lehrten ihn früh den Wert von Fleiß und Sparsamkeit. Diese grundlegenden Werte sollten sich später als Schlüssel zu seinem finanziellen Erfolg erweisen. Schon als Kind zeigte Templeton eine außergewöhnliche Neugier und Intelligenz. Die Liebe zum Lernen und eine tiefe Religiosität prägten seine Persönlichkeit und beeinflussten maßgeblich seine späteren Entscheidungen.

Obwohl finanzielle Mittel begrenzt waren, hinderte dies Templeton nicht daran, seinen Bildungsweg voranzutreiben. Durch harte Arbeit und akademische Exzellenz sicherte er sich einen Platz an der Yale University. Er finanzierte sein Studium mit einem Stipendium, Gelegenheitsjobs und Gewinnen beim Pokerspiel, das er meisterhaft beherrschte. Sein Studium schloss er 1934 als einer der Besten seines Jahrgangs ab. Als Rhodes-Stipendiat studierte er dann am Balliol-College der Universität Oxford und erwarb einen Master of Laws. Er nahm zudem an einem Programm für postgraduale Berufszertifizierung teil und war – ebenso wie Jahre später Warren Buffett – ein Schüler von Benjamin Graham, dem „Vater des Value Investing„.

John Templeton als Investor

Im Jahr 1939, während der Depression der 1930er Jahre, wies Templeton seinen Broker an, von jeder an der New Yorker Börse notierten Aktie, die für weniger als 1 Dollar zu haben war, 100 Stück zu kaufen. Insgesamt waren es 104 Aktien, die seinen Kriterien entsprachen. Dieser Schachzug machte ihn zu einem reichen Mann. Als die amerikanische Wirtschaft infolge des Zweiten Weltkriegs wieder florierte, holte er ein Vielfaches seines Geldes zurück.

John Templeton, der sich für dieses Unterfangen sogar verschuldet hatte, musste lediglich vier Totalverluste hinnehmen. Die restlichen 100 Aktien hielt er durchschnittlich vier Jahre und verkaufte sie schließlich zum Teil weit über dem Einstandspreis. So wurden aus 10.000 Dollar Startkapital über 40.000 Dollar, was einer Gesamtperformance von über 300 Prozent entspricht. Die Strategie dahinter war verblüffend einfach: Templeton kaufte, als der Pessimismus am größten war.

Dieser Ansatz wurde später zu einem der Grundpfeiler der Value-Strategie. Nach dieser Theorie sind Aktien dann besonders günstig zu erwerben, wenn weit verbreitete Ängste vorherrschen und die Wertpapiere daher unterbewertet sind. Mit diesem Ansatz sollte Templeton einige Jahre später zum Pionier des klassischen Investmentfonds werden, der verschiedene Aktien in einem einzigen handelbaren Wertpapier bündelt.

Seine Investmentfonds machten John Templeton schließlich wurde zum Milliardär. Der 1954 gegründete Templeton Growth Fund war einer der ersten, der ab Mitte der 1960er Jahre in Japan investierte. Templeton legte auch Spezialfonds für bestimmte Branchen wie Kernenergie, Chemie und Elektronik auf. Im Jahr 1959 ging er mit fünf Fonds und einem verwalteten Vermögen von über 66 Millionen Dollar an die Börse.

Im Jahr 2006 stand er auf Platz 129 der „Rich List“ der Sunday Times.

John Templeton und der Templeton Growth Fund

Der Templeton Growth Fund ist einer der bekanntesten Investmentfonds, der von John Templeton ins Leben gerufen wurde. Der Fonds wurde erstmals 1954 aufgelegt und hat eine beeindruckende Erfolgsgeschichte geschrieben.

„Meide die Herde“

Anders als viele Fonds, die sich auf bestimmte Regionen oder Länder konzentrieren, investiert der Templeton Growth Fund in Unternehmen weltweit. Dieser breite Ansatz ermöglicht es ihm, von Chancen in aufstrebenden Märkten zu profitieren und eine diversifizierte Portfoliostruktur aufrechtzuerhalten. Ein herausragendes Merkmal des Templeton Growth Fund ist der langfristige Anlagehorizont. John Templeton glaubte fest an die Bedeutung von Geduld und Ausdauer bei Investitionen. Der Fonds verfolgt daher eine langfristige Strategie, um von den langfristigen Wachstumsperspektiven von Unternehmen zu profitieren.

Templeton war bekannt für seinen Contrarian-Ansatz, der darauf abzielt, gegen den allgemeinen Markttrend zu investieren. Dieser Ansatz basiert auf der Überzeugung, dass sich die besten Chancen oft dort ergeben, wo andere Investoren zögern oder pessimistisch sind. Der Fonds sucht daher gezielt nach unterbewerteten Vermögenswerten und Unternehmen mit starkem Wachstumspotenzial.

Der Templeton Growth Fund orientiert sich stark am Value-Investing, einer Anlagestrategie, die darauf abzielt, unterbewertete Aktien zu identifizieren und zu kaufen. Dieser Ansatz steht im Einklang mit Templetons Überzeugung, dass gute Investmentmöglichkeiten oft in Unternehmen zu finden sind, deren wahre Werte vom Markt nicht vollständig erkannt wurden.

Im Laufe der Jahre hat der Templeton Growth Fund beeindruckende Renditen erzielt und ist zu einem der erfolgreichsten Investmentfonds in der Geschichte geworden. Seine konsistente Performance hat das Vertrauen von Anlegern weltweit gewonnen und den Fonds zu einer festen Größe in der Finanzwelt gemacht.

John Templeton und seine Investment-Philosophie

Einen Großteil seines Erfolges führte John Templeton auf Optimismus, Disziplin und Kontrolle seiner Emotionen zurück. Er zog stets die Fundamentalanalyse der technischen Analyse vor. Ab den späten 1930er Jahren entwickelte er ausgefeilte Analysemethoden, die ihrer Zeit um Jahrzehnte voraus waren.

Trotz des Namens seines Flaggschifffonds, des Templeton Growth Fund, vertrat er eher den Value- als den Growth-Ansatz. Er konzentrierte sich auf Aktien, die er für deutlich unterbewertet hielt. Er hielt sie, bis ihr Kurs auf ihren fairen Marktwert gestiegen war – durchschnittlich vier Jahre. Dass das Halten von Vermögenswerten, deren Preis über dem Marktwert lag, war in seinen Augen eine Spekulation und keine Investition. Templeton achtete auch darauf, nur in Unternehmen zu investieren, die profitabel waren, gut geführt wurden und ein gutes langfristiges Potenzial hatten.

„Kaufe, wenn Blut auf den Straßen ist!“

Mit seinem Fokus auf unterbewertete Aktien war er in vielerlei Hinsicht ein „Contrarian“. Seine Philosophie „Meide die Herde“ und „Kaufe, wenn Blut auf den Straßen ist“ ermöglichte ihm, von Marktturbulenzen zu profitieren. Er war auch dafür bekannt, Gewinne mitzunehmen, wenn die Kurse hoch waren. Als einer der ersten US-Investoren beschäftigte er sich mit Anlagemöglichkeiten in Asien und Osteuropa. Als er vor 1960 erstmals in Japan investierte, war das noch so ungewöhnlich, dass es kaum zweisprachige Broker gab.

Er zog sich vom japanischen Markt zurück, als dieser in den 1970er Jahren in Mode kam. Stattdessen kaufte er US-Aktie, als diese einen historischen Tiefstand erreichten. Templetons Flaggschiff-Fonds übertraf den Weltaktienindex stets um durchschnittlich drei Prozent pro Jahr, nach seinem Umzug auf die Bahamas sogar um mehr als sechs Prozent pro Jahr. Wie viele wertorientierte Anleger schnitt er während der Hausse oft mäßig ab, da er die „heißesten“ Aktien mied. Seine Outperformance kam typischerweise während Crashs und Bärenmärkten, wenn sein Fonds nur geringe Verluste erlitt oder sogar Gewinne erzielte.

Gesellschaftliches Engagement

Templeton war einer der großzügigsten Philanthropen der Geschichte und spendete mehr als eine Milliarde Dollar für wohltätige Zwecke. Im Jahr 2007 wurde Templeton vom Time Magazine als einer der 100 einflussreichsten Menschen (Time 100) in der Kategorie „Power Givers“ ausgezeichnet. Er erhielt diese Auszeichnung für sein „Streben nach spirituellem Verständnis, oft durch wissenschaftliche Forschung“ durch seine John Templeton Foundation.

Als Philanthrop stiftete Templeton zahlreiche Projekte:

- Den Templeton Prize for Progress Toward Research or Discoveries about Spiritual Realities.

- Die Templeton Library in Tennessee. Das Gebäude sollte seinen Nachlass und „eine Sammlung von Literatur über Wissenschaft und Religion beherbergen und die wissenschaftliche Forschung fördern, die beide Bereiche miteinander verbindet“.

- Das Templeton College der Universität Oxford (durch die Gründung des Oxford Centre for Management Studies im Jahr 1983, das 1995 durch eine königliche Charta zu einem vollwertigen College der Universität wurde).

Für sein philanthropisches Engagement wurde er 1987 von Queen Elisabeth II. zum Ritter geschlagen. 1996 wurde er in die Junior Achievement US Business Hall of Fame aufgenommen und 2003 mit dem William E. Simon Prize for Philanthropic Leadership ausgezeichnet.

Was Anleger von John Templeton lernen können

Moderne Anleger können von John Templeton viele wertvolle Lektionen lernen, die auf seinen einzigartigen Investmentansätzen, seiner Lebensphilosophie und seiner Erfahrung in der Finanzwelt basieren. Hier sind einige Schlüsselprinzipien, die von Templeton abgeleitet werden können:

- Langfristiges Denken: Templeton betonte die Bedeutung eines langfristigen Anlagehorizonts. Er glaubte, dass Investitionen Zeit benötigen, um Früchte zu tragen, und ließ sich nicht von kurzfristigen Schwankungen ablenken.

- Contrarian-Ansatz: Templeton war ein Verfechter des Contrarian-Ansatzes, bei dem man gegen den Markttrend investiert. Er fand die besten Chancen oft in Situationen, in denen die Mehrheit der Anleger pessimistisch war. Anleger können von ihm lernen, Mut zu haben, gegen den Strom zu schwimmen und nach unterbewerteten Vermögenswerten zu suchen.

- Globale Diversifikation: Der Templeton Growth Fund war einer der ersten Fonds, der sich global diversifizierte. Templeton erkannte die Chancen auf internationalen Märkten streute sein Portfolio weltweit, um von globalen Wachstumstrends zu profitieren.

- Value-Investing: Templeton war ein Anhänger des Value-Investing, bei dem nach unterbewerteten Vermögenswerten gesucht wird. Anleger können von ihm lernen, die Fundamentaldaten von Unternehmen zu analysieren, um Möglichkeiten zu finden, die der Markt noch nicht vollständig erkannt hat.

- Emotionale Kontrolle: Die Kontrolle der Emotionen war ein Schlüsselaspekt von Templetons Investmentphilosophie. Er ermutigte Anleger, rationale Entscheidungen zu treffen, unabhängig von kurzfristigen Marktschwankungen. Disziplin und Geduld waren für ihn entscheidend.

- Wohltätigkeit und Verantwortung: Templeton war nicht nur ein erfolgreicher Investor, sondern auch ein leidenschaftlicher Philanthrop. Er glaubte an die Verantwortung von wohlhabenden Menschen, Wissen und Ressourcen für das Gemeinwohl einzusetzen.

- Bildung und Forschung: Templeton war ein leidenschaftlicher Lernender. Er ermutigte Anleger dazu, sich weiterzubilden, Märkte zu verstehen und fundierte Entscheidungen auf der Grundlage ihrer Nachforschungen zu treffen.

Die Lehren von John Templeton haben zeitüberdauernde Relevanz. Unabhängigkeit, Disziplin, Forschung und die Suche nach guten Chancen sind Prinzipien, die in jeder Anlagestrategie von Wert sein können.