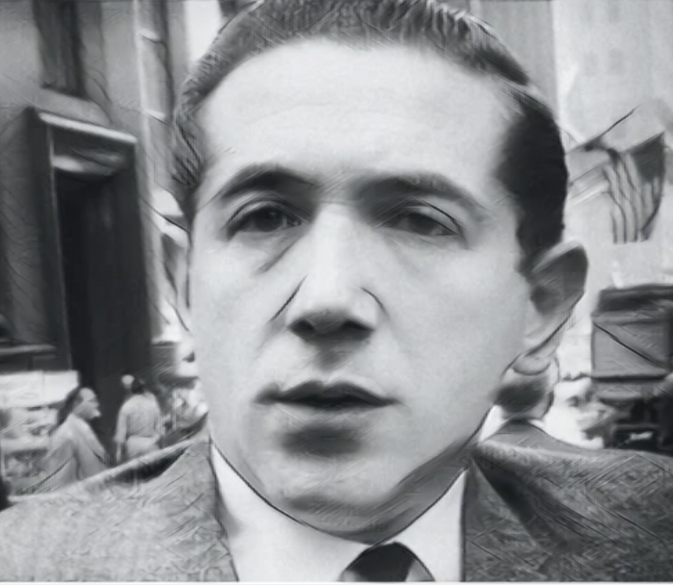

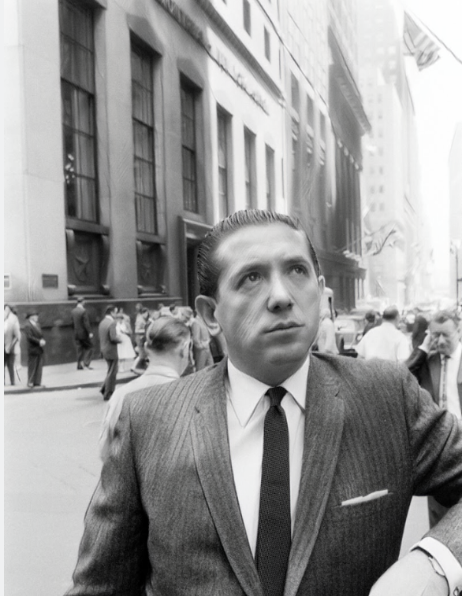

In den turbulenten Zeiten der 1950er Jahre tauchte ein bemerkenswerter Spekulant auf, der nicht nur als Tänzer, sondern auch als erfolgreicher Börsenhändler in die Geschichtsbücher einging: Nicolas Darvas. Seine einzigartige Investmentstrategie und seine Fähigkeit, von der Tanzbühne auf das Börseparkett zu wechseln, machen ihn zu einem der schillerndsten Akteure auf dem Finanzmarkt.

Als Tänzer hatte Darvas ein Auge für Muster, Bewegungen und Rhythmen. Er übertrug diese Fähigkeiten auf den Aktienmarkt, indem er Kursmuster und Trends identifizierte. Ähnlich wie ein Tänzer, der die Bewegungen seines Partners antizipiert, versuchte Darvas, die Richtung von Aktienkursen vorherzusehen und von den Trends zu profitieren.

Jugend und Tanzkarriere

Nicolas Darvas wurde 1920 in Ungarn geboren. An der Universität Budapest studierte er Wirtschaft und Soziologie. Da er nicht im Land bleiben wollte, bis entweder die Nazis oder die Sowjets die Macht übernahmen, floh er im Juni 1943 als 23-jähriger mit 50 Pfund Sterling in der Tasche und einem gefälschten Ausreisevisum nach Istanbul und nahm die türkische Staatsbürgerschaft an.

Nicolas Darvas wurde 1920 in Ungarn geboren. An der Universität Budapest studierte er Wirtschaft und Soziologie. Da er nicht im Land bleiben wollte, bis entweder die Nazis oder die Sowjets die Macht übernahmen, floh er im Juni 1943 als 23-jähriger mit 50 Pfund Sterling in der Tasche und einem gefälschten Ausreisevisum nach Istanbul und nahm die türkische Staatsbürgerschaft an.

In der Türkei entdeckte er sein Talent als Tänzer, womit er später für viele Jahre seinen Lebensunterhalt verdiente. Er traf dort auch seine Halbschwester Julia Darvas, die seine Tanzpartnerin wurde. 1951 emigrierten die beiden in die USA.

Die Tanzkarriere führte ihn auf die Bühnen der Welt, und er feierte Erfolge in renommierten Theatern. Doch sein Interesse galt nicht nur den Tanzschritten, sondern auch den Kursbewegungen an der Börse.

Nicolas Darvas: vom Tanz zum Börsenparkett

In den 1950er Jahren begann Darvas seine Karriere als Börsenspekulant. Alles fing damit an, dass ihm ein Veranstalter in Toronto (Kanada) statt der vereinbarten Gage ein Aktienpaket im Wert von 3000 Dollar in die Hand drückte. Vielleicht mit leichter Verärgerung nahm er die improvisierte Bezahlung an. Die Aktien legte er beiseite und kümmerte sich vorerst nicht weiter darum. Zwei Monate später stellte er überrascht fest, dass sich ihr Wert inzwischen vervierfacht hatte.

Fasziniert von dieser scheinbar einfachen Art, Geld zu verdienen, begann er, sich in die Materie einzuarbeiten. Zwischen seinen Tanzauftritten las er über 200 Bücher über den Börsenhandel und studierte aufmerksam die Wertpapierkurse. Der Erfolg ließ zunächst auf sich warten: Statt der erhofften Gewinne stellten sich immer wieder Verluste ein. Mit zunehmender Erfahrung gelang es ihm jedoch, eine funktionierende Strategie zu entwickeln.

Nicolas Darvas als Vater der Box-Strategie

Im Laufe der Zeit entwickelte Nicolas Darvas eine einzigartige Strategie, die als Box-Theorie in die Börsengeschichte eingehen sollte. Er suchte nach Aktien, deren Kurs sich für längere Zeit in einem bestimmten Bereich seitwärts bewegte. Diesen Bereich nannte er die „Box“. Innerhalb der Box identifizierte Darvas Unterstützungs- und Widerstandsniveaus. Diese Niveaus werden durch die Tiefst- und Höchstpunkte in der Kursbewegung begrenzt.

Er kaufte eine Aktie nur dann, wenn der Kurs für längere Zeit über das obere Ende der Box ausbrach. Dieses Ereignis signalisierte ihm, dass die Aktie möglicherweise eine aufwärts gerichtete Bewegung beginnen könnte. Um Risiken zu begrenzen, platzierte Darvas eine Stop-Loss-Order am unteren Ende der Box. Falls der Kurs dorthin zurückfiel, würde die Aktie automatisch verkauft.

„Ich wusste, dass ich mich rigoros an das System halten musste, welches ich für mich entworfen hatte.“

In der ab 1957 eintretenden Rezession fand er jedoch immer weniger Aktien, die seinen Ansprüchen genügten. In den 1960er Jahren zog er sich endgültig von der Börse zurück. Für einen sorgenfreien Lebensabend hatte er jedoch bis dahin ein ausreichendes Vermögen angehäuft.

An der Börse war Darvas für seine Philosophie des „Geduldigen Wartens“ bekannt. Er betonte, dass Erfolg an den Finanzmärkten Disziplin, Geduld und eine gründliche Analyse erfordert. Auch wenn Kritiker ihm vorwarfen, er habe nur Glück gehabt, war er bis in die 1970er Jahre ein gefragter Interviewpartner zu Börsenthemen in Presse und Rundfunk.

Nicolas Darvas hinterließ sein erhebliches Vermächtnis weniger als Tänzer, sondern vielmehr als Pionier des Börsenhandels. Seine Box-Theorie hat bis heute Einfluss auf Trader und Investoren, die nach klaren und systematischen Ansätzen suchen. Sein Buch How I Made $2,000,000 in the Stock Market („Wie ich 2 Millionen Dollar an der Börse gewann“) war zu seiner Zeit ein Bestseller und wurde auch ins Deutsche übersetzt. Auch die späteren Bücher von Nicolas Darvas verkauften sich gut, konnten aber nicht an den Erfolg des Erstlingswerks anknüpfen.

Anlagestrategie von Nicolas Darvas

Die Box-Theorie von Nicolas Darvas ist eine Technik der technischen Analyse, die er in seinem Buch „How I Made $2,000,000 in the Stock Market“ vorstellte. Die Grundidee seiner Anlagestrategie besteht darin, dass sich Aktienkurse in bestimmten Bereichen (Boxen) konsolidieren und dann aus diesen Boxen ausbrechen. Hier sind die grundlegenden Schritte der Box-Theorie:

- Trendanalyse: Darvas suchte nach Aktien, die bereits einen klaren Aufwärtstrend zeigten. Er bevorzugte Titel, die sich in einem stabilen und gut definierten Trend bewegten.

- Boxenbildung: Er identifizierte Kursmuster, die er als „Boxen“ bezeichnete. Diese Boxen repräsentierten Konsolidierungsphasen, in denen sich der Aktienkurs seitwärts bewegte. Er bevorzugte Aktien, die in solchen Boxen handelten.

- Volatilität und Handelsvolumen: Darvas bevorzugte Aktien mit ausreichender Volatilität und einem angemessenen Handelsvolumen. Er glaubte, dass diese Faktoren wichtig sind, um von Kursbewegungen zu profitieren und liquide Positionen zu halten.

- Fundamentalanalyse: Obwohl Darvas hauptsächlich auf technische Analyse setzte, vernachlässigte er nicht die grundlegende Analyse. Er bevorzugte Aktien von Unternehmen mit guten Gewinnaussichten und soliden Fundamentaldaten.

- Positive Nachrichten und Ereignisse: Darvas achtete auf positive Nachrichten und Ereignisse im Zusammenhang mit den ausgewählten Aktien. Positive Entwicklungen, wie zum Beispiel Gewinnankündigungen oder Produktinnovationen, stärkten sein Vertrauen in die ausgewählten Titel.

Unterschiede zu traditionellen Strategien

Nicolas Darvas‘ Handelsphilosophie unterscheidet sich beträchtlich von der traditionellen Herangehensweise vieler Anleger. Seine Maxime „Kaufe teuer und verkaufe teurer“ hebt sich von der gängigen Praxis des „billig kaufen und teuer verkaufen“ ab. Darvas legte den Fokus darauf, Aktien zu kaufen, die bereits einen Aufwärtstrend und eine relative Stärke aufwiesen. Er bevorzugte also Aktien, die bereits einen hohen Kurs verzeichneten, mit der Erwartung, dass sich dieser Trend fortsetzen würde.

„Kaufe teuer, verkaufe teurer!“

Die Idee hinter dieser Strategie war, dass Aktien mit einer starken Kursdynamik dazu neigen, weiter zu steigen. Anstatt auf günstige Einstiegspunkte zu warten, suchte Darvas nach bestehenden Gewinnern und versuchte, von der anhaltenden Aufwärtsbewegung zu profitieren. Dabei verließ er sich stark auf technische Analyse, insbesondere auf die Identifizierung von Kursmustern und Ausbrüchen.

Darvas wendete diese Strategie zwar in den 1950er Jahren erfolgreich an, doch es ist es wichtig zu beachten, dass sich die Marktbedingungen seitdem verändert haben. Die 1950er waren eine Phase eines weltweiten wirtschaftlichen Wachstums. In dieser Periode erlebte die US-Wirtschaft eine Erholung nach dem Zweiten Weltkrieg. Investoren sollten die Box-Theorie im Kontext aktueller Marktgegebenheiten betrachten und gegebenenfalls anpassen.